前言:

根据《中华人民共和国票据法》的规定,票据可分为本票、支票、汇票三大类。其中,汇票是经济活动中最常用的一类票据,虽然现代信息技术催生的电子商业汇票也广泛应用于实践,但汇票的票据纠纷还是难以避免。本文将通过分析汇票业务实操中的七个风险环节,探讨汇票业务中的风险防范问题。

一、汇票种类及法律关系

(一)汇票种类

汇票在实务中最常见的是依据出票人不同而区分的两大类汇票,即商业汇票与银行汇票。商业汇票指出票人签发的委托付款人在指定日期无条件支付确定的金额给收款人或者持票人的票据;银行汇票是指出票银行签发的,由其在见票时按照实际结算金额无条件支付给收款人或者持票人的票据。

此外,依据媒介载体的不同,汇票又可分为纸质汇票和电子汇票,二者具有同等效力。区别于传统纸质汇票,电子汇票以电子商业汇票系统为媒介,出票、承兑、背书、保证、提付款和追索等业务,必须通过电子商业汇票系统(ECDS)办理。

(二)汇票法律关系

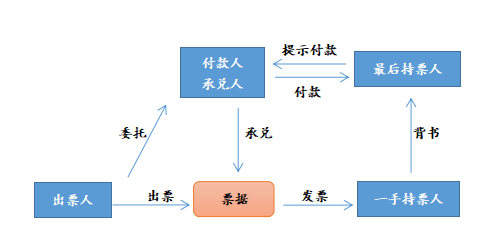

在通常情况下,汇票业务的法律主体有出票人、持票人、收款人、付款人、承兑人。这几者之间随着票据行为的进行可能会有竞合的情形,如财务公司自行承兑并付款时既是承兑人又是付款人。

汇票业务的基本法律关系是围绕票据以及各种票据行为展开的,汇票基本法律关系可简要绘图如下:

二、汇票业务中的七个风险环节

汇票纠纷产生的原因分布于票据行为的每一个环节。随着票据在不同主体之间的流转,票据可能会经历出票、承兑、背书、贴现、质押、付款、追索这七个票据环节,每一个票据环节都伴随着不同的风险,影响着相关权利人票据权利的实现。笔者以下将针对七个票据环节的风险进行逐一揭示。

(一)出票

出票作为票据行为的第一个环节,最需要关注出票行为的有效性风险,出票人不遵循《票据法》第二十二条规定缺乏必要记载事项出票,则该行为将直接导致票据无效,进而直接决定有无后续票据行为。汇票出票环节,除了要注意规范必要记载信息事项外,汇票的出票人还必须与付款人具有真实的委托付款关系,并且具有支付汇票金额的可靠资金来源,使得汇票具有真实可靠的对价。

(二)承兑

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。付款人应自收到提示承兑汇票之日起三日内承兑或者拒绝承兑,如承兑人拒绝承兑又未出具拒绝证明或退票理由书的,将依照《票据法》第六十二条规定承担由此产生的民事责任。

(三)背书转让

票据权利在前后手之间的流转涉及到汇票背书转让。持票人取得票据权利,必须是基于其前手的连续有效票据行为,票据转让中一旦出现不背书或背书不连续的情形,将导致持票人丧失票据权利。所以,相关权利人在接收汇票时需注意审核票据是否记载了背书信息,以及票据是否存在提示付款期的禁止背书情形。若是票面记载了“不可转让”,则此票据只流通到自己企业为止,只能到期托收,此时持票人通过背书转让取得的票据权利受限很多,再进行转让、质押或贴现无效。

(四)贴现

贴现指持票人在票据到期日前,将票据权利背书转让给金融机构,由其扣除一定利息后,将约定金额支付给持票人的票据行为。办理汇票贴现业务的前提是取得票据权利,而贴现申请人用虚假交易以及虚假票据骗取票据贴现是较为常见的风险。存在虚假贸易背景、背书不连续等情形的票据,也会导致持票人(办理贴现业务后贴入人也为持票人)丧失票据权利。

对此,在受理贴现业务申请时贴入人应着重审查票据对应的基础交易背景是否真实,应对贴现申请人提交的商品交易合同、增值税发票复印件等票据跟单资料进行严格审查,确保贴现、转贴业务建立在真实的商品贸易背景下。

(五)质押

根据《最高人民法院关于审理票据纠纷案件若干问题的规定(2008修订)》第五十五条规定,以汇票设定质押时,出质人在汇票上只记载了“质押”字样未在票据上签章的,或者出质人未在汇票、粘单上记载“质押”字样而另行签订质押合同、质押条款的,不构成票据质押。因此,若交付欠缺完备的质押信息的汇票,持票人通过汇票质押为债权设定担保将无法成功设定。

此外,需要注意的是,主债务到期日先于票据到期日且主债务到期未履行的,质权人可行使票据权利,但不得继续背书。质权人此时取得票据权利受到限制,只能向承兑人请求付款。

(六)付款

汇票付款阶段作为票据正常流转的最后环节,也是最容易发生纠纷的环节。付款人首先要关注的是审慎履行审查义务。根据《票据法》第五十七条规定,付款人及其代理付款人付款时,应当审查汇票背书的连续,并审查提示付款人的合法身份证明或者有效证件。付款人及其代理付款人以恶意或者有重大过失付款的,应当自行承担责任。

其次,付款人应关注逾期付款的风险。根据《票据法》第一百零五条规定,票据的付款人对见票即付或者到期的票据,故意压票,拖延支付的,由金融行政管理部门处以罚款,对直接责任人员给予处分;给持票人造成损失的,依法应承担赔偿责任。值得注意的是,若付款人担心逾期付款而于票据到期日前付款,同样也面临着风险。根据《票据法》第58条之规定,对定日付款、出票后定期付款或者见票后定期付款的汇票,若付款人在到期日前付款,付款人应自行承担责任。即票据尚未到期的情况下,付款人须承担因自己提前付款而可能面临的票据不能偿付的风险。

(七)追索

汇票到期被拒绝付款的,持票人可以对背书人、出票人以及汇票的其他债务人行使追索权,无法提供拒付证明是持票人行使追索权的诉讼难点。付款请求权是持票人享有的第一顺序权利,追索权是持票人享有的第二顺序权利。一旦持票人行使了付款请求权并得到清偿完毕后,票据权利即告消灭,持票人不再享有基于票据关系而形成的对出票人及汇票各背书人的追索权利。因此,拒付证明要达到实质条件与形式条件的双重标准,实质条件是使得持票人的付款请求权无法实现的状态;形式上是能提供有包括退票理由书,拒绝承兑、付款证明,司法文书、处罚决定以及其他能在内容上反映拒付客观事实的类型的文书。

此外,持票人在取得拒付证明的前提下,还应在规定的期限内将被拒绝事由书面通知其前手。未按照前款规定期限通知的,持票人仍可以行使追索权,但是因延期通知给其前手或者出票人造成损失的,持票人应承担相应的赔偿责任,所赔偿的金额以汇票金额为限。

三 、汇票业务风险防范

结合汇票业务中的以上七个风险环节,做好汇票业务的风险防范,总的来说,各票据行为主体要注重在真实的交易场景下依照相关法律规定规范操作,审慎履行各自义务,积极行使票据权利。

(一)票据行为需规范操作,确保票据行为有效

真实的交易背景以及真实的委托付款关系是开展汇票业务,确保票据行为有效发生的基础,各票据法律主体必须在此基础上开展票据法律行为。

汇票出票、背书、质押等行为需要在票面登记记载信息的,必须按照法律规定登记记载必要信息,其中背书、质押信息要规范且连续,在形式上做到符合规范。另外,涉及电子汇票业务需在ECDS票据系统按期及时规范进行,并做好相关业务材料的证据保存工作,避免在后续可能的涉诉纠纷中处于被动地位。

(二)承兑、贴现、付款需认真审核,拒绝付款需有理由

承兑环节中,承兑人需要认真审核汇票基本要素。如客户交易资料及身份信息,认真审核签名签章,谨防冒名欺诈,也可通过不同方式验证、双人审核等核实,对可能涉及票据诈骗的不予承兑,并报警处理,妥善履行审慎审查义务。如拒绝承兑,必须出具拒绝证明或退票理由书。

贴现环节中,贴入人受理贴现申请时要核实与该票据形成相关的基础交易合同以及相应的发票,核对发票金额与合同标的额是否一致辅助判断票据的真实性。对存在虚假贸易背景、背书不连续等情形的票据,一律不得贴现。

付款环节中,付款人如同意付款则需按期足额付款,应避免未到期提前付款或逾期付款。若拒绝付款必须基于合理的理由且有相应的事实依据,如遇持票人欺诈等形式取得票据而不享有票据权利;直接债权债务关系项下持票人未履行义务;持票人超过提示付款期且未能说明合理理由;收到法院止付通知等情形,可拒绝付款。

(三)及时行使追索权利,拒付证明是关键

追索权是持票人的一项重要权利,须妥善行使。首先,汇票到期时应先行使票据的付款请求权,汇票到期被拒绝付款时才能行使追索权。其次,在付款请求权无法实现的情况下,为避免持票人丧失对前手的追索权,持票人需拿到符合条件的拒付证明方能对背书人、出票人以及汇票的其他债务人行使追索权。最后,持票人取得拒付证明后要注意追索权行使的时效问题,积极行使权利,及时以书面方式通知前手或者其他票据债务人,避免承担损失赔偿责任或丧失追索权等票据权利。

结语:票据行为并非是孤立的,每一个环节的票据行为都与票据权利紧密相关。从出票行为做到真实有效,到后续的背书、质押连续规范登记,再到承兑、贴现、付款环节认真审核,票据行为主体要严格规范操作汇票业务,积极的行使票据权利。规范的票据行为才能尽量避免票据风险,保障交易者的资金安全。

作者:银行组何昭辉;指导律师:王程涛